cara supaya bayar pajak lebih kecil bagi wajib pajak orang pribadi yang berprofesi sebagai pekerja Bebas.

Pekerjaan Bebas yaitu Pekerjaan yang dilakukan oleh orang pribadi yang mempunyai keahlian khusus sebagai usaha untuk memperoleh penghasilan yang tidak terikat oleh suatu hubungan kerja. macam-macam pekerjaan bebas:

Tenaga ahli :

- Pengacara

- Arsitek

- Dokter

- Konsultan

- Notaris

- Penilai

- Aktuaris

- Akuntan

Pekerjaan Bebas lainnya:

Agen iklan, Agen Asuransi, Olahragawan, Pengarang , peneliti , penerjemah, pengawas atau pengelola proyek, Pemainmusik, pembawaacara, penyanyi, pelawak, bintangfilm, bintangsinetron, bintangiklan, sutradara, krufilm, fotomodel, peragawan/peragawati, pemaindrama, dan Penari, penasihat, pengajar, pelatih, penceramah, penyuluh, dan moderator, distributor perusahaan MLM atau direct selling dan kegiatan sejenis lainnya;

Pembukuan dan Pencatatan:

WP OP pekerja bebas yang peredaran brutonya dalam satu tahun kurang dari Rp4,8M boleh melakukuan pencatatan (tidak pembukuan ) dan menghitung besarnya penghasilan netto menggunakan Norma Penghitungan Penghasilan Netto (NPPN) dengan syarat memberitahukan kepada Ditjen Pajak dalam jangka waktu 3 bulan pertama dari tahun pajak yang bersangkutan.

Wajib Pajak pekerja bebas yang tidak memberitahukan kepada Ditjen Pajak untuk melakukan pencatatan dan menghitung penghasilan neto dengan menggunakan NPPN, dianggap memilih menyelenggarakan pembukuan.

Pencatatan terdiri atas data yang dikumpulkan secara teratur tentang penghasilan bruto sebagai dasar untuk menghitung jumlah pajak yang terutang , termasuk penghasilan yang bukan objek pajak dan/ atau yang dikenai pajak yang bersifat final.

Jadi cara supaya pembayaran pajak lebih kecil bagi wajib pajak orang pribadi adalah dengan mengunakan NPPN. Adapun tarif besaran norma penghitungan penghasilan neto ini berbeda tergantung kelompok menurut wilayah sebagai berikut:

- Sepuluh ibukota provinsi, yaitu Medan, Palembang, Jakarta, Bandung, Semarang, Surabaya, Denpasar, Manado, Makassar, dan Pontianak.

- Ibukota provinsi lainnya.

- Daerah lainnya.

Untuk mengetahui tarif bisa cek kode klasifikasi lapangan usaha (KLU) yang cocok dengan pekerjaan anda.

Cara menghitung pajak orang pribadi supaya lebih kecil yaitu dengan rumus norma sebagai berikut:

Penghasilan neto = Penghasilan bruto dari pekerjaan bebas dalam 1 tahun x tarif persentase NPPN

Contoh :

Bapak Budi Nikah dengan 3 tanggungan domisili di Jakarta sebagai pengacara memiliki penghasilan bruto tahun 2023 sebesar Rp500 juta. Bagaimana supaya bayar pajaknya kecil?

Pertama cari tarif persentase NPPN Bapak Budi. Berdasarkan informasi pekerjaan dan domisili. tarif persentase NPPN Bapak budi adalah 64%. sesuai lampiran PER-17/PJ/2015. Maka, cara menghitungnya sebagai berikut:

Penghasilan = Rp 300.000.000 x 64%

Penghasilan Netto = Rp192.000.000

(-) status K/3 = Rp72.000.000

PKP = Rp120.000.000

Berdasarkan Tarif Pasal 17 Undang-Undang PPh maka penghasilan kena pajak, 2 lapis:

Lapis pertama 5% x Rp 60.000.000 = Rp 3.000.000

Lapis kedua 15% x Rp 60.000.000 = Rp 9.000.000

Total Pajak yang harus di bayar = Rp. 12.000.000

Selanjutnya tinggal di kurangkan dengan kredit pajak PPh 23 & PPh 25 jika ada.

Bandingkan jika kita tidak menggunakan/mengajukan Norma (NPPN), maka:

Penghasilan = Rp 300.000.000

(-) status K/3 = Rp 72.000.000

PKP = Rp 228.000.000

Berdasarkan Tarif Pasal 17 Undang-Undang PPh maka penghasilan kena pajak, 2 lapis:

Lapis pertama 5% x Rp 60.000.000 = Rp3.000.000

Lapis kedua 15% x Rp 168.000.000 = Rp 25.200.000

Total Pajak yang harus di bayar Rp. 28.200.000

Perbandingan pembayaran pajak:

- Dengan Menggunakan Norma perhitungan khusus Rp. 12.000.000

- Tanpa menggunakan menggunakan Norma Rp. 28.200.000

Selisih lebih hemat pembayaran pajak sebesar Rp. 16.200.000

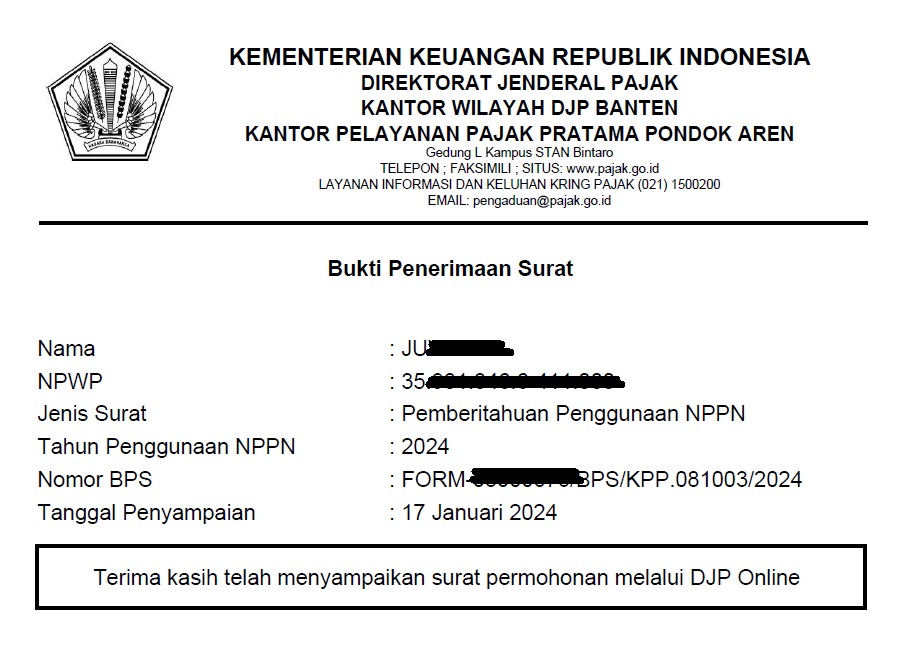

Akan tetapi jangan lupa mengajukan Norma ke Ditjen Pajak dalam jangka waktu 3 bulan pertama dari tahun pajak yang bersangkutan. Misalkan untuk mengunakan norma SPT Tahunan 2024 maka Norma wajib di ajukan pada januari-maret 2024.

Untuk konsultasi lebih lanjut dapat menghubungi admin freelancepajak.com

Salam sukses dan sehat selalu

contoh bukti penerimaan surat Pemberitahuan Penggunaan NPPN kepada DJP

.webp)